Опасные микрокредиты: как ставка по кредиту 0% превращается иногда в 1000%

Опасные микрокредиты: как ставка по кредиту 0% превращается иногда в 1000%

«Кредиты без паспорта и справки о доходах», «кредиты под 0% за 10 минут», «ссуды клиентам с плохой кредитной историей» — именно так свои услуги часто рекламируют небанковские финансовые учреждения.

Однако украинцам следует осторожно относиться к таким кредитам. Ведь такой долг может вырасти в разы, предупреждает НБУ.

Каким образом кредит «под 0%» превращается в кредит «под 1700% годовых»? Ответ на этот вопрос можно найти в договоре, который потребитель подписывает с небанковской финансовой компанией.

Главное, о чем следует помнить, — это то, что кажущаяся «легкость» получения микрокредита в ряде случаев способствует легкомысленному подходу клиента, который не всегда правильно оценивает свои возможности впоследствии погашать займ.

В НБУ приводят три важных пункта, на которые обязательно нужно обращать внимание.

Первый — ставка 0% может действовать в течение льготного периода.

Особенность микрокредитов в том, что ставка 0% или 0,01% может действовать в течение льготного периода. Например, 5 дней. После этого вступают в действие обычные тарифы. А здесь могут скрываться 100%, 700% 1000% и даже 1700% процентов годовых.

Кстати, годовую процентную ставку финансовые компании указывают неприметным обозначением APR (Annual Percentage Rate, годовая ставка), на которое многие клиенты могут даже не обратить внимание.

Второй — небанковские финучреждения указывают ставку по кредиту 1-2%. Но это ставка за один день.

Рекламируя кредиты, микрофинансовые компании обычно указывают проценты за один день пользования кредитом. Условные 1-2% действительно выглядят привлекательно. Несмотря на небольшой платеж, условно 10-20 гривен в день, клиент якобы может не беспокоиться из-за просрочки и несвоевременное выполнение своих обязательств. Однако после этого срабатывают штрафы, комиссии и начисляется пеня.

Третий — стоит сразу четко разобраться с графиком погашения кредита и штрафами в случае просрочки платежа.

Именно штрафы за просрочку могут увеличить долг клиента в разы.

Некоторые микрофинансовые компании в случае просрочки автоматически увеличивают ставку по кредиту. К тому же добавляется еще и штраф (например, 2% от просроченного платежа в первый день просрочки и еще плюс 2% каждый следующий день) и пеня (например, 1,5% от суммы кредита за каждый день просрочки).

Что делает НБУ для защиты потребителей?

Национальный банк поддерживает изменения в законодательство, которые распространят требования к раскрытию полной процентной ставки по кредиту на кредиты менее одной минимальной зарплаты и на срок менее одного месяца. Речь идет о законопроект № 1109, который сейчас готовится ко второму чтению в парламенте. Документ также предлагает установить максимальную планку штрафов, которые финансовая компания имеет право начислить клиенту. Это защитит граждан от штрафов и пени, сумма которых сегодня в разы и даже десятки раз может превышать сумму кредита.

Также Национальный банк планирует установить требования к раскрытию небанковскими финансовыми компаниями информации об услугах, в том числе в рекламных материалах. Они будут обязаны сообщать реальные процентные ставки и информировать клиентов о последствиях нарушения договора.

Как рассчитать полную ставку по микрокредитом? Рассмотрим пример.

Представим, что вы взяли микрокредит 5 тыс. грн на 30 дней. В течение льготного периода — 5 дней — действует ставка 0,01% в день. В остальные дни месяца действует обычная ставка — 2% в день.

Вы должны будете вернуть полное тело кредита — 5 тыс. грн. чрез месяц. Но сколько вы заплатите процентов?

Предположим, что вы не допускали просрочки и небанковское финансовое учреждение не применяла никаких санкций. В таком случае за первые пять дней вы заплатите всего лишь 2,5 грн. Но остальных месяца проценты составят — 2,5 тыс. грн. То есть общая выплата по кредиту составит не более 7,5 тыс. грн. Проценты (за 30 дней пользованием) составят половину суммы взятого кредита. Если же вам начислят штраф и пеню, сумма возврата может в два, а в иных случаях и больше раз, превысить одолженную сумму.

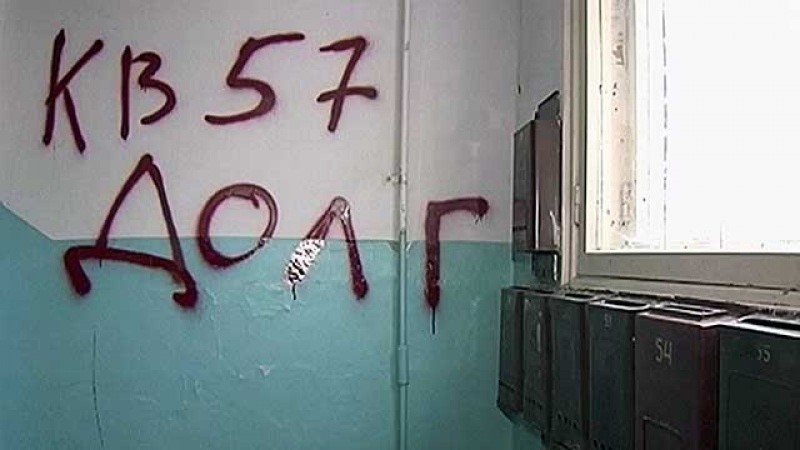

…Самая чокнутая компания, тело перекрито три раза пошли просрочки и начались угрозы покалечить детей и родителей, маты, оскорбления, порноколажи, бесконечные звонки всему окружению с угрозами и матами и это только маленькая часть, Обходите стороной они истинное зло… Sandero

В самом механизме микрофинансового кредитования кроется главная опасность для заемщика. «Кредит до зарплаты» предполагает маленький срок кредита и обязательный возврат денег вовремя. Идеальная продолжительность таких ссуд — от нескольких дней до пары недель. Стоит задержать выплату хотя бы на день — включается «счетчик» пени и штрафов.

У меня просрочка по займу в этой конторе. Я не отказываюсь платить… но как по мне скачивание фото человека и добавление надписей и порно картинок это слишком… 095533918

Интернет полнится историями людей, взявших микрокредит и не рассчитавших свои возможности. И тогда за полгода просрочки безобидные 2 тысячи гривен из-за просрочки и неустоек могут превратиться в 20 тысяч, а еще при таком положении, в дело вступают коллекторы — и все это дополняется психологическим давлением и угрозами самому заемщику и его ближайшему окружению.

Подскажите пожалуйста, я взяла у Вас 1000 грн очень долго плачу проценты. Можна как то с ними уже закончить.Я уже отдала в 5 раз больше чем взяла.У меня сейчас ребенок маленький 3 месяца, мужа забрали в АТО я сама воспитываю дочь, деньги которые я получаю на ребенка уходят на памперсы и на лекарства! Мне звонят и угрожают. Это как называется? Aleksandrova777день

Требования к рекламе банков и калькуляторы на сайтах — с сентября заработают новые правила защиты прав потребителей финансовых услуг

Требования к раскрытию банками информации об услугах в рекламе и на сайтах заработают с 1 сентября 2020.

Главное изменение, которое должно состояться на сайтах и в рекламе банков, — должна появиться достоверная, правдивая, актуальная и достаточное по объему информация о депозитах и кредитах, их стоимость, условия и риски, и это не должно вводить клиентов в заблуждение. Это позволит потребителям понимать условия получения услуг, сравнивать услуги нескольких банков и принимать действительно взвешенные финансовые решения.

Национальный банк принял требования к раскрытию информации в конце прошлого года, после того как получил полномочия на защиту прав потребителей . Регулятор дал время банкам на адаптацию к новым требованиям, понимая, что изменение информации в рекламе и на сайтах требует ресурса. Из-за коронакризиса Национальный банк отложил требования к сентябрю этого года.

Раскрытие информации на вебсайте: что изменится?

Все банки должны предоставлять полную информацию о кредитах и депозитах для граждан на вебсайте в едином унифицированном формате. Прежде всего банки обязаны указывать реальную годовую ставку по кредиту, наличие дополнительных услуг (например, страховой компании, государственного регистратора, нотариуса, оценщика) и их стоимость для клиента, срок услуги ориентировочную общую стоимость кредита, периодичность погашения кредита, предупреждения о возможных последствиях в случае просрочки выплат по кредиту, условия досрочного снятия денег с депозита и другие.

Клиент, зайдя на веб-сайт любого банка, должен иметь возможность загрузить файл с исчерпывающей информацией о полной стоимости, условия получения услуги, рисков для себя и тому подобное.

Также на сайтах банков должны заработать калькуляторы для расчета расходов за пользование потребительским кредитом или доходов от размещения средств на депозит.

Раскрытие информации в рекламе: что изменится?

Реклама кредитов и депозитов для граждан не должна затруднять визуальное восприятие информации об услуге.

Также в рекламе обязательно должны быть указаны основные характеристики услуги:

- для кредита — реальная годовая процентная ставка, максимальная сумма кредита и его срок;

- для депозита — годовая процентная ставка, срок вклада, валюта и минимальная сумма.

Эти требования касаются телевизионной рекламы, радиорекламы, рекламы на билбордах и на интернет-баннерах.

Требования касаются только рекламы конкретных продуктов или услуг для граждан и не распространяются на рекламу услуг для бизнеса и физических лиц-предпринимателей, а также не применяются к имиджевой и категорийный рекламы банков.

Национальный банк будет проверять соблюдение требований?

Профильное подразделение Национального банка — Управление защиты прав потребителей финансовых услуг — с 1 сентября 2020 осуществлять ежедневный мониторинг веб-сайтов и рекламы банков и контролировать соблюдение требований к раскрытию информации.

За ненадлежащее раскрытие информации предусмотрены штрафные санкции от 50 до 800 необлагаемых минимумов доходов граждан за каждое нарушение.

Больше информации — в Постановлении Правления Национального банка Украины от 28 ноября 2019 № 141 «Об утверждении Положения об информационном обеспечении банками клиентов по банковским и других финансовых услуг» и Постановлении Правления Национального банка Украины от 14 мая 2020 №62 «Об утверждении изменений в положение об информационном обеспечении банками клиентов по банковским и других финансовых услуг».

По материалам НБУ

Теги: СтавкиДеньгиОбманЗаемщикиДолжникиДолгикредитыНБУ

Коментарі:

comments powered by DisqusЗагрузка...

Наші опитування

Показати результати опитування

Показати всі опитування на сайті